Содержание

Коэффициент автономии – это?

Финансовые эксперты выделяют четыре группы основных показателей, которые показывают состояние экономики компании, среди них:

- индекс экономической активности;

- уровень ликвидности;

- уровень рентабельности;

- мера финансовой устойчивости.

Коэффициент финансовой независимости вместе с коэффициентом ликвидности относятся к последней группе.

Коэффициент долевого участия является одним из важнейших параметров, указывающих на финансовую независимость организации. Проще говоря, коэффициент финансовой независимости показывает, сколько ценных бумаг, векселей и других активов может быть покрыто собственными денежными средствами организации.

Этот показатель финансовой стабильности часто представляет интерес:

- инвесторы;

- банковские организации;

- представители действий.

Чем выше конечный фактор автономии, тем стабильнее экономическая ситуация в компании.

С помощью FMI руководство организации может принять решение о приемлемой сумме привлекаемых средств. Конечно, огромные кредиты требуют поручительства в виде хороших собственных активов, поэтому коэффициент самодостаточности является первой характеристикой, которая должна быть рассчитана перед тем, как взять кредит.

Не стоит брать несколько кредитов подряд. Перед тем, как взять кредит, убедитесь, что экономика бизнеса обоснована, рассчитав коэффициент автономии.

У частных инвесторов есть своё соотношение независимости, которое рассчитывается как отношение прибыли к затратам. Тривиальный пример соотношения независимости инвестора следующий: Иван инвестировал в банк один миллион рублей под 12% годовых с ежемесячными вкладами.

Через месяц Иван получает доход от депозита в размере 10 000 рублей. Личные расходы Ивана — 20 000 рублей в месяц. В целом, коэффициент финансовой независимости в этом случае будет составлять

К = 10 000 / 20 000 = 0.5 = 50.0%.

При этом учитывается только пассивный доход, который выплачивается в любом случае.

Расчет КФН в динамике позволяет получить более точные результаты и обеспечивает грамотный анализ возможностей дополнительного финансирования.

Денис Попов, финансовый эксперт

Коэффициент финансовой самостоятельности или независимости используется при анализе финансового положения организации арбитражными управляющими. Этот процесс регулируется Законом № 367 от 25 июня 2003 года.

Что показывает коэффициент автономии?

Коэффициент независимости является одним из основных критериев оценки платежеспособности организации. Грубо говоря, это соотношение напрямую иллюстрирует степень зависимости компании от внешних займов и кредиторов. Это соотношение часто используется финансовыми аналитиками, специалистами-практиками в области несостоятельности, инвесторами и кредитными организациями для получения информации о надежности компании.

Коэффициент независимости показывает, какая часть богатства компании создается за счет собственных средств, таких как уставной капитал или нераспределенная прибыль. Лучше всего оценивать соотношение независимости в динамике. Аналитики говорят, что финансовое состояние организации улучшается, когда CFI имеет положительную тенденцию и увеличивается с течением времени.

Чем выше ФА, тем больше инвесторов будет готово купить ценные бумаги организации.

В Соединенных Штатах Америки и странах Западной Европы принято использовать коэффициент зависимости. Это обратное соотношение показывает отношение активов компании к собственному капиталу.

Особое внимание следует уделить анализу КФН:

- средний уровень TFC в других отраслях промышленности;

- доступ исследуемой компании к дополнительным кредитным ресурсам;

- характеристики и достижения в текущей деятельности компании.

Коэффициент автономии. Нормативное значение.

Различные нормализованные меры ЕТС можно найти в экономической литературе. Некоторые книги имеют нормативное значение 0,3, другие — 0,7, что в основном связано с различными секторами бизнеса компаний.

Конечно, организации, которые используют дорогостоящее оборудование для производства своей продукции, должны постоянно заимствовать средства на модернизацию и ремонт оборудования. Как правило, такие производители имеют низкое соотношение около 0,3-0,4.

Аналитик рассчитывает приемлемый коэффициент финансовой независимости при индивидуальном обследовании компании. Опытный профессионал оценивает все финансовые возможности компании и выносит окончательный вердикт о ее платежеспособности.

Главная задача руководства организации — удерживать FMI в приемлемых пределах и не допускать его чрезмерного падения. Снижение этого показателя может негативно сказаться на ликвидности активов компании и вероятности получения кредита на выгодных условиях.

Нормативный предел для российских компаний составляет более 0,5, оптимальный вариант — значение ЭТС 0,6-0,7.

Стоит отметить, что если индекс автономии организации приближается к единству, то можно сделать вывод, что кто-то сознательно ограничивает темпы развития. Компания намеренно не привлекает дополнительный капитал и лишена дополнительного источника финансирования.

Значение коэффициента 0,75 позволяет сделать два вывода о состоянии экономики организации:

- находится в хорошей финансовой форме;

- Если кредиторы потребуют оплаты, компания сможет сделать это без ущерба.

Соотношение автономии имеет двойное значение. Высокое соотношение может одновременно указывать на два фундаментальных финансовых аспекта деятельности компании:

- Повышение роли капитала и улучшение стабильности;

- снижение рентабельности.

Аналитическое исследование CFA позволяет контрагентам оценить финансовое состояние компании. Данные, полученные в ходе анализа индекса устойчивости, могут существенно влиять на привлекательность инвестиций и процентные ставки по кредитам.

Стандарт TFC сильно варьируется в разных странах мира. Например, 0,5 считается нормальным показателем в Соединенных Штатах и Европе и 0,3 — в Южной Корее. В России 0,5 считается минимально приемлемым в связи с нестабильностью экономических процессов в стране.

Формула расчета коэффициента финансовой независимости

Существует несколько вариаций формул для расчета автономии.

Одна из наиболее часто используемых формул для определения КФН:

Kfn=Собственный капитал и резервы на выполнение работ, имеющиеся в наличии для продажи/общие активы

Например, собственный капитал ОАО «Автономэрев» составляет один миллион рублей. Объем средств, привлеченных от кредиторов, на данный момент составляет около полутора миллионов рублей. Таким образом, согласно формуле, получается следующее соотношение независимости:

Kfn=1,000,000/1,500,000 = 0.67. Расчетное соотношение указывает на хорошую платежеспособность организации.

Слегка измененная формула баланса выглядит следующим образом:

Kfn=KR/(A1 + A2 + A3 + A4), где:

CR — совокупный капитал и резервы компании;

А1 — высоколиквидные активы;

А2 — быстро конвертируемые ценные бумаги;

А3 — медленно движущиеся ресурсы;

А4 — трудно реализуемые активы.

По этой формуле для расчета текущего коэффициента автономии могут быть использованы все типы активов компании.

Формула для расчета по старым данным баланса:

Kfn = p.490/ p.700, где:

строки 490 и 700, строки баланса Формы 1.

Расчет IFN в соответствии с новым балансом производится по следующей формуле:

Kfn = с.1300 Форма 1/ с.1700 Форма.

Формула расчета бухгалтерского баланса № 1 утверждена приказом Минфина России от 2 июля 2010 года.

Отклонения коэффициента от нормы

Аналитиков беспокоят как слишком высокие, так и слишком низкие цифры.

- Рисунки выше 0,8-0,9

Такие показатели финансовой независимости не всегда свидетельствуют о грамотном управлении компанией, поскольку они указывают на недостаток заемных средств. И если речь идет об организации с большой долей среднеликвидных активов (готовая продукция, пользующаяся спросом), то из-за отсутствия дополнительного финансирования у менеджмента может не хватить прибыли из-за низкой рентабельности собственных средств.

Например:

- При размере собственного капитала 100 тыс. рублей, который расходуется на производство 100 единиц продукции, прибыль составляет 20 тыс. рублей;

- и на сумму 200 тысяч рублей. (100 тыс. руб. собственный капитал + 100 тыс. руб. заемные средства) Можно изготовить 200 единиц, получив 50 тыс. руб.

Нет необходимости говорить о том, что по мере увеличения прибыли, доходность капитала также увеличивается. То есть, если при отсутствии кредитных средств составляет 20% в год, то при условии привлекательности — 50% в год.

Важно: Получение кредитных средств целесообразно только в том случае, если у организации есть потенциал роста. Сумма необходимых инвестиций также должна рассчитываться индивидуально, чтобы, с одной стороны, получить более высокую прибыль, а с другой стороны, предприятие не было финансово неустойчивым. Для этого необходимо учитывать другие показатели, особенно финансовый рычаг.

2. значения менее 0,5 %

Чем ниже результат, тем меньше размер собственного капитала, соответственно, тем хуже уровень платежеспособности компании. И если она не будет увеличена, то в скором времени ей грозит банкротство.

Есть два способа увеличить фактор автономии:

- инвестирование дополнительных средств владельцами компании;

- привлекая инвесторов.

Однако, прежде чем предпринимать какие-либо действия, необходимо проанализировать и другие показатели. Например, если ликвидность компании высока (то есть у нее достаточно активов, которые при необходимости можно быстро продать), то действия по увеличению показателя могут растянуться на несколько лет. И в этом случае будет несколько возможных вариантов:

- Разработать и внедрить систему финансового планирования, в соответствии с которой еженедельно будут распределяться конкретные процентные доли маржи от выручки по конкретным статьям расходов, включая резервы наличности;

- изменения в дивидендной политике и реинвестирование прибыли в производство;

- выпуск ценных бумаг и т.д.

Иные способы расчета коэффициента общей финансовой независимости

Возможно автоматическое вычисление значений COFN с помощью программного обеспечения FinExAnalysis. Этот вариант расчета выглядит наиболее привлекательным, так как имеет ряд важных преимуществ, среди которых и ряд других:

- Широкий круг пользователей (воспользоваться услугой могут все представители бизнеса, в том числе и IE).

- Провести всесторонний экономический анализ в режиме онлайн или через локальную сеть.

- Работает на различных системах (Windows, MacOS (Mac OS), Linux, Android).

- Поддерживать все формы финансовой отчетности (№ 1, 2, 3, 4, включая дополнение № 5 к бухгалтерскому балансу).

- Возможность импортировать необходимые значения от 1с.

- Быстрые и точные расчеты, получение результата с выводами и рекомендациями.

Распространенные ошибки при оценке финансовой автономности предприятия

Ошибка 1: Следует различать две экономические концепции: «финансовая независимость» и «финансовая стабильность». Часто экономисты приравнивают эти два понятия, но на самом деле такое уравнение не совсем верно.

Понятие «финансовая стабильность» является более широким и емким. Она включает в себя, среди прочего, такие важные характеристики, как «ликвидность» предприятия, его «платежеспособность», а также «финансовая независимость». Под этим понимается такое состояние финансов и их использование, когда развитие предприятия основано на росте прибыли и капитала. При этом обеспечивается стабильная платежеспособность, кредитоспособность и уровень риска снижается до минимума.

Наглядный пример, показывающий разницу между этими двумя понятиями. Если компания считается финансово независимой в целом, но имеет очень низкий уровень платежеспособности, то вряд ли ее можно назвать финансово устойчивой.

Сферы применения

Формула коэффициента автономии используется при анализе финансового состояния компании:

- специалистами-практиками по вопросам несостоятельности для оценки независимости компании,

- Финансовые аналитики для диагностики результатов деятельности компаний с точки зрения финансовой устойчивости.

В развитых странах (США, страны Европы) при анализе влияния долгового капитала используют коэффициент финансовой зависимости, обратный и обратно пропорциональный коэффициенту автономии. Этот показатель рассчитывается путем определения отношения активов компании к собственному капиталу.

Коэффициент автономии рассчитывается как отношение балансовых показателей

Для коэффициента автономии формула выведена путем деления стоимости акционерного капитала на общие активы фирмы:

CFA = SC / A,

Где:

CFA — коэффициент автономии;

SC — капитал;

А — активы.

Капитал — это та часть капитала, которая остается в организации после вычитания всех обязательств. На балансе это сумма строк 1310-1370.

Подробнее о понятии собственного капитала и методах его вычисления см. в статье «Собственный капитал в бухгалтерском балансе…».

Активы — это совокупность имущественных ресурсов организации. В балансе это строка 1600.

Поэтому формула коэффициента автономии в балансе будет следующей:

КФА = (1310 + 1340 + 1350 + 1360 + 1370) / 1600

Что такое финансовая устойчивость

Одним из таких показателей является финансовая стабильность:

- отражающий финансовую независимость, платежеспособность и устойчивый денежный поток компании;

- характеризующую способность организации поддерживать операции с течением времени;

- используется при комплексном анализе финансово-хозяйственной деятельности организации.

Финансовая устойчивость компании зависит от многих факторов: конкурентоспособности, зависимости от инвесторов и кредиторов, потенциала активов, профессионализма сотрудников, спроса на продукцию и др.

Реклама

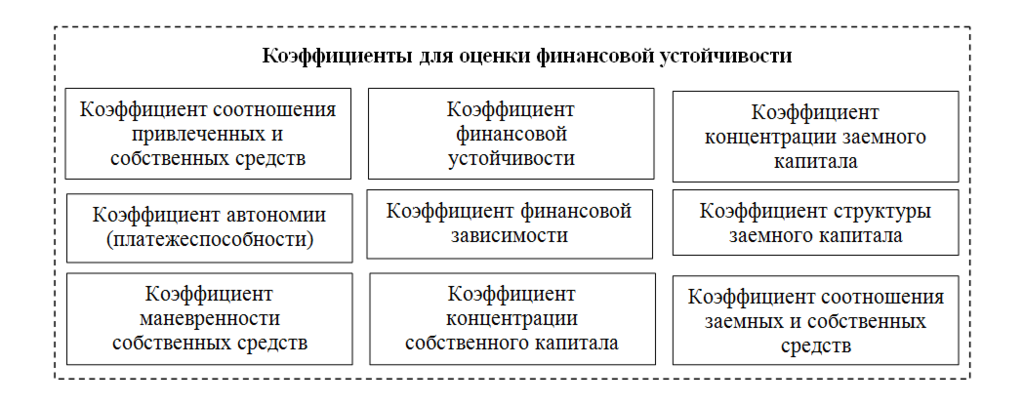

Комплексный анализ финансовой устойчивости компании может быть проведен с использованием набора специальных показателей — относительных показателей финансовой устойчивости:

Каждый показатель рассчитывается по отдельной формуле. Ниже мы расскажем, как рассчитать коэффициент финансовой устойчивости.

Как рассчитать коэффициент финансовой устойчивости

Формула расчета коэффициента финансовой устойчивости (FFC):

Для расчета коэффициента финансовой устойчивости нам понадобятся данные из пассивов баланса (разделы III-V). Представим ту же формулу, используя коды строк баланса:

Как достичь финансовой независимости

Полную финансовую независимость можно достичь, используя только внутренние резервы компании.

Однако такой подход имеет ряд существенных недостатков, в том числе:

- замедленное развитие;

- потеря огромной дополнительной прибыли;

- Неспособность привлечь дополнительный капитал для развития бизнеса;

- снижение интереса инвесторов;

- сложность привлечения средств для перспективных проектов.

Если индекс автономии около одного, это означает, что темпы роста отрицательные. Владельцы организации сознательно отказываются от дополнительных инвестиций и удерживают компанию в состоянии застоя.

Для успешного развития проектов в любой сфере деятельности лучше иметь индекс автономии 0.6-0.7. Такой ТФК позволяет привлекать дополнительные инвестиции и не бояться кризисных ситуаций.

Если уровень автономии низкий, необходимо предпринять быстрые действия по пересмотру и оптимизации структуры капитала. Если проблемы с платежеспособностью серьезные, то владельцам компании имеет смысл привлечь дополнительные средства акционеров или привлечь внешнего инвестора.

Если низкий TFC не влияет на платежеспособность организации, его можно улучшить, инвестируя будущую прибыль в акционерный капитал компании.

Необходимо принять ряд мер по совершенствованию КФН:

- Изменение структуры баланса.

Пожертвование части своей прибыли на акционерный капитал может помочь вам достичь стабильного уровня самообеспеченности. Идеальные возможности для привлечения капитала включают в себя дополнительную эмиссию акций, продажу неиспользованного оборудования или выплаты кредиторам. - Сокращение расходов.

Сокращение текущих расходов позволяет организации достичь нормального уровня финансовой независимости. - Выявить причины снижения платежеспособности.

Высокие производственные запасы, непроданные товары или оборудование, не прошедшие полный производственный цикл, считаются наиболее распространенными причинами ухудшения состояния ИУФ.

Практика показывает, что лучший способ повышения финансовой стабильности — это личные контакты с кредитными учреждениями.

Группа показателей

Для всестороннего анализа состояния компании лучше использовать различные коэффициенты финансовой устойчивости, каждый из которых имеет свое значение.

Коэффициент финансовой зависимости

Он иллюстрирует отношение долга к активам (другими словами, характеризует зависимость от долга).

Расчет этого коэффициента финансовой устойчивости производится по формуле:

Kfz = DO (долговые обязательства) / A (активы).

Пожалуйста, обратите внимание! Чем выше конечное соотношение, тем хуже, потому что существует также более высокая степень зависимости организации от кредитных средств.

Средние статистические значения по годам для предприятий РФ

| Сумма дохода | Значения по годам, относительные единицы | ||||||

| 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | |

| Микропредприятия (выручка < 10 млн. руб.) | 0.286 | 0.295 | 0.260 | 0.227 | 0.203 | 0.186 | 0.133 |

| Мини-предприятия (10 млн. руб. <= выручки < 120 млн. руб.) | 0.418 | 0.310 | 0.256 | 0.225 | 0.243 | 0.232 | 0.241 |

| Малые предприятия (120 млн. руб. <= выручки < 800 млн. руб.) | 0.296 | 0.283 | 0.212 | 0.257 | 0.276 | 0.303 | 0.303 |

| Средние предприятия (800 млн. руб. <= выручки < 2 млрд. руб.) | 0.368 | 0.290 | 0.309 | 0.320 | 0.292 | 0.298 | 0.355 |

| Крупные предприятия (выручка >= 2 млрд. руб.) | 0.520 | 0.493 | 0.436 | 0.420 | 0.446 | 0.432 | 0.426 |

| Все организации | 0.475 | 0.424 | 0.372 | 0.366 | 0.386 | 0.382 | 0.384 |

Значения в таблице рассчитаны на основе данных Росстата

Соотношения заёмных и собственных средств

Отражает сумму заемных средств на 1 рубль собственных средств. Расчетная формула:

Kcrss = долг/собственный капитал.

Нет необходимости говорить о том, что чем ниже полученное соотношение, тем более стабильной в финансовом отношении является организация. Следовательно, чем выше он (особенно более одного), тем выше риск недостатка средств и отказа в новых займах.

Манёвренности собственных средств

Еще один показатель, который относится к индикаторам финансовой стабильности и рассчитывается по формуле:

Kmss = COC (собственный оборотный капитал) / SC.

Полученные данные используются для оценки способности компании самостоятельно поддерживать требуемое количество сомони из собственных источников.

Соотношения оборотных и внеоборотных активов

Это соотношение используется для оценки способности компании вести бизнес. Поэтому он предоставляется в связи с оборотными средствами.

К таким ресурсам относятся собственные ресурсы, привлеченные ресурсы, заемные ресурсы, а именно:

- деньги в багажниках, на счетах;

- инвентаризация;

- как готовой продукции, так и тех, которые еще находятся в производстве;

- краткосрочные финансовые вливания;

- плата;

- Входной НДС, который не был заявлен для возврата.

Оборотные активы используются один раз или максимум в течение одного года.

В то же время, основные средства могут быть использованы в течение более одного года. Благодаря этому, их стоимость может быть добавлена к цене готовой продукции в рассрочку и приносит доход предприятию.

Основные средства состоят из следующих ресурсов:

- Имущество, участвующее в производственном процессе;

- Результаты развития;

- отложенные налоговые требования;

- оборудование, которое использовалось долгое время;

- долговые обязательства, срок погашения которых наступает не ранее чем через год, и т.д.

Этот финансовый коэффициент рассчитывается по формуле:

Ксова = ОА (оборотные активы) / ИА (внеоборотные активы).

В среднем, по данным Росстата, его стоимость может колебаться от 0,5 до 1,4. Однако все зависит не только от состояния дел в компании, но и от характера ее бизнеса. Например, компании, занимающиеся торговлей, располагают меньшим количеством основных фондов, чем те, которые производят товары.

Покрытия оборотного капитала

Это показатель, на основании которого оценивается, достаточно ли у компании собственных средств для финансирования своей деятельности. Дело в том, что сначала покрываются основные средства, а затем, если остаются средства, финансируются оборотные активы.

Обычно это соотношение должно быть выше 0,1. Если оно ниже, значит, денег на оборотные средства не осталось.

Расчетная формула:

Кок = (SC — VA) / ОА.

Обеспеченности материальных запасов собственными средствами

Это один из ключевых показателей финансовой устойчивости компании, который показывает состояние оборотных средств. Он показывает, покрываются ли затраты и товарно-материальные запасы компании за счет собственных средств.

Вычисляется по формуле:

Komzss = COS / ZZ (запасы и затраты).

Анализ показателя

Стандартное значение коэффициента финансовой независимости должно быть не менее 0,5. Чем выше коэффициент, тем привлекательнее компания для инвесторов, поскольку это означает, что у нее есть средства для погашения своих долгов и она независима от внешних кредиторов.

Однако, если полученное соотношение финансовой независимости как можно ближе к 1, то это может быть сигналом для инвесторов о том, что компания растет очень медленными темпами и что существуют некоторые ограничивающие механизмы. В случае отказа от внешнего финансирования компания теряет дополнительные источники инвестиций в свой бизнес, с помощью которых она могла бы обеспечить рост выручки и расширение рынка.

Для более детального анализа коэффициента финансовой независимости, полученное значение следует сравнить со средними показателями по отрасли.

Топ коэффициентов деловой активности

Теперь перейдем к рассмотрению трех важнейших соотношений экономической активности (оборота). Разница между этой группой коэффициентов и группой коэффициентов рентабельности заключается в том, что они показывают нефинансовые результаты деятельности компании.

Эта группа показателей включает в себя три коэффициента:

- Коэффициент оборачиваемости дебиторской задолженности,

- Коэффициент оборачиваемости,

- Коэффициент оборачиваемости запасов.

Кем используются коэффициенты деловой активности?

Наш коэффициент оборачиваемости дебиторской задолженности используется генеральным директором, коммерческим директором, руководителем отдела продаж, менеджерами по продажам, финансовым директором и финансовыми менеджерами. Это соотношение показывает, насколько эффективно организовано взаимодействие между нашим бизнесом и контрагентами.

Коэффициент оборачиваемости кредиторской задолженности в первую очередь используется для определения путей повышения ликвидности компании и представляет интерес для владельцев и кредиторов компании. Он показывает, сколько раз в отчетном периоде (обычно в год, но это может быть и месяц, и квартал) компания оплатила свои обязательства перед кредиторами.

Коэффициент оборачиваемости запасов может использоваться директором по продажам, менеджером по продажам и менеджерами по продажам. Это определяет эффективность управления запасами в компании.

В приведенной ниже таблице показана формула расчета трех важнейших показателей бизнеса и их нормативных значений. В формуле расчета есть небольшая точка. Данные в знаменателе обычно воспринимаются как средние, т.е. значение показателя в начале отчетного периода прибавляется к конечному значению и делится на 2, поэтому в формулах в знаменателе всегда присутствует 0,5.

|

Коэффициенты |

Формула | Расчет |

Норма |

|

| 1 | Коэффициент оборачиваемости дебиторской задолженности |

Коэффициент оборачиваемости дебиторской задолженности = выручка от продаж/средняя сумма дебиторской задолженности |

Кодз= стр.2110/(стр.1230нп.+стр.1230кп.)*0,5 | динамика |

| 2 | Коэффициент оборачиваемости обязательств |

Коэффициент оборачиваемости обязательств = выручка от продаж/средние обязательства |

Кокз= стр.2110/(стр.1520нп.+стр.1520кп.)*0,5 |

динамика |

| 3 | Коэффициент оборачиваемости запасов |

Коэффициент оборачиваемости запасов = выручка от продаж/средние запасы |

Коз= стр.2110/(стр.1210нп.+стр.1210кп.)*0,5 |

динамика |

Что такое коэффициент в ставках на спорт

Соотношение — вероятность заданного исхода с учетом букмекерской маржи. В соответствии с коэффициентами они определяют возможную выплату и чистую прибыль в случае успешной ставки.

В России европейское соотношение удобно для большинства игроков. Написано в десятичной системе, обычно с двумя знаками после запятой.

Определите возможную выплату, умножив сумму ставки на коэффициент букмекера.

Разрыв в спортивных ставках — это комиссия букмекера, включенная в коэффициенты.

Рассчитайте маржу в процентах от европейской ставки по формуле:

(1 / K1 + 1 / K2 + 1 / Kn — 1) x 100, где K1, K2, Kn — шансы на один рыночный исход, n — количество вариантов на одном рынке.

Подробнее о том, что такое маржа в букмекерских конторах, можно прочитать здесь:

Какова разница в спортивных ставках: как рассчитать комиссию букмекера, формулу и примерыБукмеккера не интересует, как часто Вы выигрываете. Букмекерские компании всегда будут в выигрыше благодаря марже.

Например, в хоккейном матче «Спартак» — «Динамо» букмекеры дали шансы 3,03 на победу хозяев в основное время, 4,04 — на ничью и 2,17 — на победу гостей.

Предположим, вы решили поставить 1000 рублей на победу хозяев с коэффициентом 3,03. Если «Спартак» выиграет в регулярном режиме, то выигрыш составит 3030 рублей: 1000 x 3.03.

Основные виды коэффициентов для ставок в букмекерских конторах

Рассмотрим два других типа курсов из трех основных и как их перевести на европейский курс:

коэффициент Великобритании

Пишите, используя простую фракцию. Определите потенциальную прибыль при размещении ставок на дробные коэффициенты Великобритании, умножая сумму ставки на стоимость дроби.

Представьте себе, что в матче «Локомотив — Зенит» вы ставите 500 рублей на победу хозяев с коэффициентом 5/2. Если «Локомотив» выиграет, то ваша прибыль составит 1250 рублей: 500 х 5/2. Вы получите 1750 рублей: 1250 + 500.

Преобразовать британский фактор в европейский фактор с помощью формулы:

Ke = Kb +1, где Ke — европейский коэффициент, а Kb — коэффициент Великобритании.

американский

Напишите целое число со знаком минус или плюс.

Американский плюс коэффициент показывает потенциальную чистую прибыль по ставке 100 рублей.

Американский минус мультипликатор показывает, сколько нужно поставить, чтобы получить потенциальную чистую прибыль в 100 рублей.

Например, в теннисном матче между Даниилом Медведевым и Паоло Фоньини букмекеры дали шансы -417 на победу русского и +320 на победу итальянца.

Если поставить 417 рублей на Медведева, то можно получить 100 рублей чистой прибыли. А на Фогнини достаточно поставить 100 рублей, чтобы получить 320 рублей чистой прибыли в случае успеха итальянца.

Преобразовать коэффициент плюс США в европейский коэффициент с помощью формулы:

Ke = Kap / 100 +1, где Ke — европейский коэффициент, а Kap — коэффициент США плюс.

Преобразовать минус американский фактор в европейский фактор с помощью формулы:

Ke = 100 / (-Кам) +1, где Ke — европейский коэффициент, а Kam — американский минус.

Как букмекеры рассчитывают коэффициент того или иного исхода

Коэффициенты рассчитываются в три этапа.

- Вероятность. В первую очередь букмекеры используют работу аналитиков, которые определяют вероятность события. БК покупают данные у аналитических агентств или доверяют мнению своих сотрудников.

- Расчет коэффициентов. Полученные результаты конвертируются в коэффициенты.

- Добавляю маржу. На этом расстоянии букмекеры ставят отступление от шансов быть в черном цвете.

Представьте себе, что в матче Барселона — Севилья аналитики оценили 68% домашней победы, 10% выигрыша для посетителей и 22% ничьи.

Для европейских шансов, вы должны разделить 100 на каждую вероятность.

Очередь основных решающих матчей будет следующей:

- P1 для коэффициентов 1,47: 100/68.

- X для 4,54: 100 / 22.

- P2 за 10.00: 100 / 10.

Например, букмекер хочет установить маржу в 6%. Тогда сумма вероятностей составит 106% вместо 100%.

Эти дополнительные 6% будут предоставлены в зависимости от ранее рассчитанных коэффициентов:

- 4.08%, чтобы выиграть для хозяев: 6% х 0,68 равняется 72,08%: 68% + 4,08%.

- 1.32% на рисование: 6% x 0.22 Теперь 23.32%: 22% + 1,32%

- 0,60% к победе гостей: 6% x 0.10. Это будет 10.60%: 10% + 0.60%.

Букмекерская контора затем ставит ставки на линию, включая маржу:

- P1 для коэффициентов 1,39: 100 / 72,08.

- X для 4.29: 100 / 23.32.

- P2 для 9.44: 100 / 10.60.

Корректировка коэффициентов при выпущенной линии

Букмекеры меняют установленные коэффициенты по нескольким причинам.

Сравнение коэффициентов на разных букмекерских конторах

Букмекер обращает внимание на вероятность результатов спортивных мероприятий в других БК. Чтобы не создавать бифуркации, коэффициенты корректируются.

Вилка — это возможность сделать ставку на показатели одного рынка с гарантированной прибылью.

Подробнее о спредах спортивных ставок можно прочитать здесь:

Что такое вилки в спортивных ставках: как эта стратегия работает с букмекерамиВилки букмекеров позволяют зарабатывать деньги на любом результате в спорте. «Чемпионат» выяснил, что такое вилка и как она работает.

Изменения в балансе сил в матче

Аналитики постоянно отслеживают текущую информацию для переоценки шансов соперника в случае изменений.

За день до матча «Барселоны» с мадридским «Реалом» выяснилось, что Лионель Месси пропустит матч из-за травмы. Если это произойдет, букмекеры поднимут коэффициенты на выигрыш в The Blues и понизят коэффициенты на выигрыш в The Magpies.

Progues

Опрокидывание спортивных ставок — это изменение коэффициентов по большому количеству ставок.

Например, в теннисном матче между Новаком Джоковичем и Рафаэлем Надалем шансы серба на победу составили 1,51, а испанца — 2,54. Из-за большого количества ставок на Джоковича букмекерская контора снизила шансы серба на победу до 1,38, а на Надаля — до 3,05.

Что такое заторможенность в спортивных ставках: как денежный поток влияет на коэффициент по линиямПричиной затора является заторможенность, из-за которой начинающие игроки проигрывают деньги. Давайте узнаем, как извлечь выгоду из изменения коэффициентов.

Шансы букмекера отражают мнения аналитиков и включают в себя маржу. Букмекеры быстро реагируют на изменения, влияющие на результат, и за счет маржи они получают премию за расстояние. Чтобы выиграть дистанцию, нужно оценивать шансы лучше, чем команда профессиональных аналитиков.

В итоге: для чего придуман КФН?

Индекс автономии позволяет объективно оценить экономическое состояние предприятия и продумать действия для дальнейшего развития бизнеса. Оптимальным CFN считается 0,6-0,7.

Обладая такой автономией, организация может легко выплачивать все заимствованные средства даже во времена финансового кризиса. Слишком большая сумма серьезно снижает популярность актива и лишает владельцев дополнительной прибыли.